Ποια σημάδια δείχνουν ότι το αμερικανικό νόμισμα βρίσκεται στο στόχαστρο. Πώς πέτυχε να γίνει αποθεματικό νόμισμα, ποιοι είναι οι επίδοξοι αμφισβητίες της πρωτοκαθεδρίας του. Τι διδάσκει το παρελθόν.

Σε ανύποπτο χρόνο, τον φετινό Μάρτιο, ο Πάουελ είχε ισχυριστεί πως υπάρχει χώρος για περισσότερα αποθεματικά νομίσματα. Μια δήλωση που αιφνιδίασε, καθώς έγινε για πρώτη φορά από επικεφαλής της Fed. Ελάχιστους μήνες αργότερα, τον Ιούνιο οι BRICS (Βραζιλία, Ρωσία, Ινδία, Κίνα και Νότια Αφρική) μαζεύτηκαν και συζήτησαν για ένα νέο νομισματικό σύστημα, παράλληλο προς το σημερινό που θα αμφισβητήσει την κυριαρχία του δολαρίου, ορμώμενοι από τις κυρώσεις έναντι των Ρώσων. Ένα νέο κοινό νόμισμα που θα έχει αντίκρισμα σε πρώτες ύλες και ενέργεια.

Προχθές, για την συνάντηση Βλαντιμίρ Πούτιν και Σι Τζινπίνγκ που είχαν στο περιθώριο συνόδου κορυφής στο Ουζμπεκιστάν, το επίσημο ανακοινωθέν αναφέρει πως η Κίνα θα συνεργαστεί με τη Ρωσία για να «ενσταλάξει σταθερότητα και θετική ενέργεια σε έναν χαοτικό κόσμο». Αυτό που γνωρίζουμε σίγουρα είναι πως συζητήθηκαν οι τελευταίες λεπτομέρειες για τον νέο αγωγό που θα μεταφέρει το ρωσικό φυσικό αέριο στην Κίνα, μέσω Μογγολίας. Πόσο απίθανο είναι να θίξανε το νομισματικό ζήτημα;

Πριν βιαστούμε να χαρακτηρίσουμε την απόπειρα ως καταδικασμένη σε αποτυχία, ας αναλογιστούμε πως αθροιστικά οι 5 χώρες που απαρτίζουν τις BRICS αντιπροσωπεύουν το 31% του παγκόσμιου ΑΕΠ και το μεγαλύτερο ποσοστό των ανθρώπων που ζούνε στον πλανήτη. Αν προσθέσουμε Ιράν και Αργεντινή, οι οποίες είναι υποψήφιες προς ένταξη χώρες, φτάνουμε στο 33%. Οι ΗΠΑ αριθμούν μόλις το 4,2% του παγκόσμιου πληθυσμού, και μόλις το 16% του παγκόσμιου ΑΕΠ. Στην πραγματικότητα, το συνδυασμένο ΑΕΠ του G7 είναι τώρα μικρότερο από αυτό των BRICS, ενώ ο πληθυσμός των G7 αποτελεί μόλις το 6% του παγκόσμιου πληθυσμού.

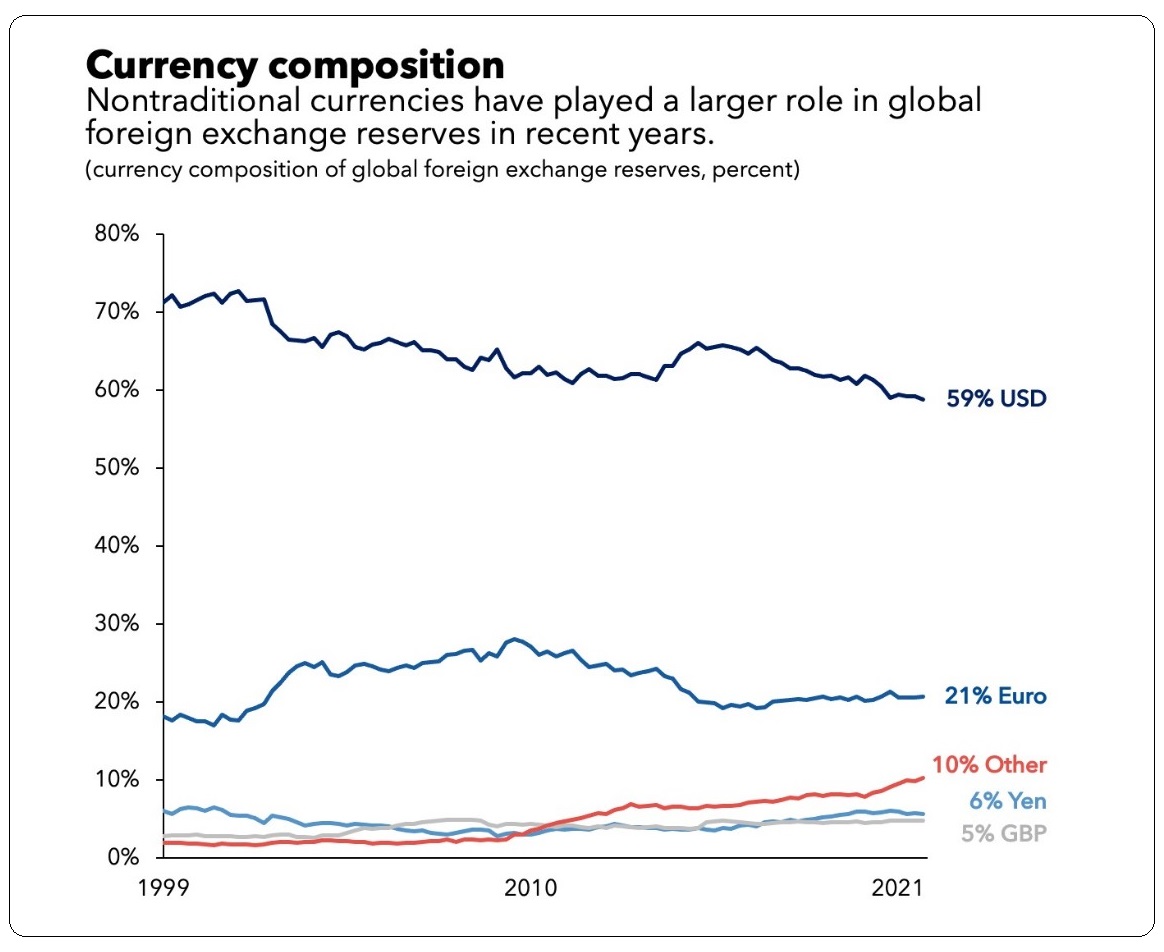

Δεν πρόκειται για κεραυνό εν αιθρία. Το 2000 το 71% των συνολικών αποθεμάτων των κεντρικών τραπεζών ήταν σε δολάρια. Τα τελευταία στοιχεία δείχνουν πως έχει περιοριστεί στο 59%. Αυτό σημαίνει πως οι υπόλοιπες χώρες στρέφονται προς άλλα νομίσματα, σύμφωνα με το ΔΝΤ.

Τον Αύγουστο του 1971 υπήρξε η πρώτη μεγάλη δοκιμασία μετά τον Β’ Παγκόσμιο Πόλεμο για το δολάριο ως αποθεματικό νόμισμα. Ωστόσο οι Αμερικάνοι κατάφεραν το colpo grosso, εξασφαλίζοντας την πώληση του πετρελαίου αποκλειστικά σε δολάρια. Αυτό σήμαινε πως όποιος είχε ανάγκη ενέργεια (όλοι δηλαδή), είχε ανάγκη και το δολάριο. Πέτυχαν με άλλα λόγια να υπάρχει εξασφαλισμένη ζήτηση για το νόμισμα τους, πολύ μεγαλύτερη από όσο αντιπροσώπευε η οικονομία τους. Αυτό τους εξασφάλιζε χαμηλά επιτόκια και «τύπωμα» όταν το χρειάζονταν. Τις νομισματικές προϋποθέσεις για αέναη ανάπτυξη.

Δεν μπορούσαν και οι υπόλοιπες χώρες να τυπώνουν όσα ήθελαν από το δικό τους νόμισμα; Φυσικά, αλλά η ειδοποιός διαφορά ήταν πως όλοι οι άλλοι δεν διέθεταν την απαραίτητη ζήτηση να απορροφήσει την πλεονάζουσα ρευστότητα, με αποτέλεσμα τη διάβρωση της αξίας του νομίσματος τους, από υποτίμηση και πληθωρισμό. Οι ΗΠΑ αντίθετα, εξάγουν τον πληθωρισμό τους στους άλλους.

Με το ισχύον καθεστώς το πλεονέκτημα για τις αμερικάνικες εταιρίες είναι πως δεν κινδυνεύουν από τις αλλαγές στην συναλλαγματική ισοτιμία, όταν δραστηριοποιούνται στο διεθνές εμπόριο. Επιπλέον οι μετοχές τους εξαιτίας του μειωμένου ρίσκου, γίνονται πιο ελκυστικές στους επενδυτές από όλο τον κόσμο. Μια ετήσια απόδοση της τάξης του 20% ακούγεται σημαντική, αλλά πολύ μικρότερη όταν το νόμισμα της χώρας που επενδύεις υποτιμάται 20% έναντι του δολαρίου. Δεν είναι τυχαίο που οι αμερικάνικοι δείκτες κατέχουν επί δεκαετίες τα σκήπτρα με τις καλύτερες χρηματιστηριακές αποδόσεις παγκοσμίως.

Για το κράτος το τεράστιο πλεονέκτημα βρίσκεται στο ότι η πιθανότητα πτώχευσης είναι πρακτικά μηδενική. Όποτε έληγαν τα ομόλογα και δεν βρίσκονταν αγοραστές για την επόμενη έκδοση, απλά τυπώνανε. Έτσι τους ήταν πιο εύκολο να κρατήσουν τα επιτόκια χαμηλά, άρα και οι επιχειρήσεις τους να δανείζονται σε ανταγωνιστικό επιτόκιο. Το κόστος του χρήματος τους δίνει ένα συγκριτικό πλεονέκτημα, βοηθώντας τις επιχειρήσεις να επενδύσουν σε μηχανολογικό εξοπλισμό και εκπαιδευμένα στελέχη, ανατροφοδοτώντας την παραγωγικότητα τους.

Επίσης παρέχει τεράστια πολιτική δύναμη. Πέρα από την στρατιωτική ισχύ που δεν μπορεί να χρησιμοποιείται συνεχώς, τα διεθνή χρηματοπιστωτικά ιδρύματα οφείλουν να ευθυγραμμίζονται με τις αμερικάνικες επιθυμίες υπό τον κίνδυνο της αποκοπής από το διεθνές σύστημα πληρωμών. Κάτι που διαπίστωσαν με τον σκληρό τρόπο οι Ελβετοί πριν μια δεκαετία, όταν εξωθήθηκαν στην παραίτηση των τραπεζικών τους πλεονεκτημάτων και βέβαια οι Ρώσοι μετά τις κυρώσεις.

Δεν είναι να απορείς που οι Κινέζοι επιθυμούν να αποκτήσουν εκείνοι τα πλεονεκτήματα της κατοχής του παγκόσμιου αποθεματικού νομίσματος ή έστω να τα αποσπάσουν από τους Αμερικάνους. Ωστόσο το δικό τους νόμισμα δεν είναι καν δεύτερο στις προτιμήσεις των κεντρικών τραπεζών. Το γιουάν βρίσκεται πίσω από το ευρώ.

Εκεί που έχουν πλεονέκτημα οι κινέζοι είναι στο παγκόσμιο εμπόριο. Δείξε μου μια εταιρία που δεν κατασκευάζει τα προϊόντα της στην Κίνα και θα σου δείξω μια εταιρία που μπορείς να την τσακίσεις. Ανταγωνιστικά μιλώντας, παραδέχονται υψηλόβαθμα στελέχη αμερικάνικων βιομηχανιών. Όταν ένα καινοτόμο προϊόν κάνει την εμφάνιση του και πετύχει εμπορικά, μέσα σε λίγο καιρό εμφανίζεται ένα πλήθος κατασκευαστών (συνήθως κινέζικες εταιρίες) που αρχίζουν να το αναπαράγουν.

Στις υπό ανάπτυξη χώρες, όπως στην Αφρική, η διείσδυση έχει ξεκινήσει από τα δάνεια που έχουν δώσει κινέζικες τράπεζες. Δάνεια που θα πρέπει να αποπληρωθούν σε γιουάν, για αυτό θα πρέπει να διαθέτουν αυτό το νόμισμα ως συναλλαγματικά αποθέματα στην κεντρική τους τράπεζα. Η χρηματοδότηση δεν γίνεται βέβαια για φιλανθρωπικούς σκοπούς. Όταν αδυνατούν να πληρώσουν φτωχά ή διεφθαρμένα κράτη, τότε τους κατάσχουν τις υποδομές, όπως τα λιμάνια. Έργα τα οποία έχουν φτιάξει κινέζικες κατασκευαστικές για να διευκολύνουν την πρόσβαση κινέζικων προϊόντων. Win win για τους ασιάτες.

Αυτό όμως δεν αρκεί για να γίνει το γιουάν παγκόσμιο αποθεματικό νόμισμα. Δεν είναι αρκετό η οικονομία σου να είναι η μεγαλύτερη. Στην Κίνα ακόμα ισχύουν capital controls. Οι κάτοικοι της χώρας απαγορεύεται να στείλουν στο εξωτερικό πάνω από 50.000 δολάρια τον χρόνο. Αυτό υποδηλώνει ότι εμπιστοσύνη στο νόμισμα τους δεν έχουν ούτε οι ίδιοι οι κινέζοι και για αυτό θέλουν να φυγαδεύσουν τις οικονομίες τους στο εξωτερικό. Αν οι αρχές αφήσουν ελεύθερη την ανταλλαγή του γιουάν με δολάρια ή ευρώ, φοβούνται πως θα υπάρξει εκροή συναλλάγματος σε μαζική κλίμακα και θα αποσταθεροποιήσει το νόμισμα.

Η ιστορία είναι αδιάψευστος μάρτυρας. Οι ΗΠΑ διαθέτουν την μεγαλύτερη οικονομία στον κόσμο εδώ και 130 χρόνια, αλλά έπρεπε να προηγηθεί ένας παγκόσμιος πόλεμος για να καταλάβει το δολάριο τη ζηλευτή θέση. Η ηγεμονία των ΗΠΑ και όχι η καθαρή κυριαρχία, κατά πάσα πιθανότητα οδεύει προς το τέλος της. Όπως όμως η στερλίνα συνέχισε να χρησιμοποιείται ως διεθνές νόμισμα 3-4 δεκαετίες μετά το τέλος της βρετανικής ηγεμονίας, το ίδιο μπορεί να συμβεί και με το δολάριο.

Τι χαρακτηριστικά απαιτούνται από ένα εθνικό νόμισμα για να θεωρηθεί παγκόσμιο αποθεματικό νόμισμα; Διασκορπισμένη ποσότητα σε όλο τον κόσμο για να είναι εύκολα προσιτό, ευρεία αποδοχή και αξιοπιστία, σταθερότητα. Εν κατακλείδι να είναι η απάντηση στην ερώτηση: Αν ήθελες να πληρωθείς σε ένα νόμισμα άλλο από το τοπικό, ποιο θα ήταν; Επιλέγοντας νόμισμα, είναι σαν να αποκτάς μετοχές μιας οικονομίας. Ποιος θα ήθελε να στοιχηματίσει στις αναπτυξιακές προοπτικές της Τουρκίας ή της Βενεζουέλας;

Η αξία του χρήματος είναι αποκλειστικά και μόνο πίστη. Όλος ο μηχανισμός βασίζεται σε ένα στοιχείο: την εμπιστοσύνη. Ποιο νόμισμα απολαμβάνει σήμερα την περισσότερη εμπιστοσύνη; Αναμφίβολα το δολάριο. Ωστόσο οι συνθήκες αλλάζουν. Συχνότερα απ’ όσο πιστεύουμε. Στα μέσα της δεκαετίας του 1960 η ευρωπαϊκή ισχύς σε Ασία και Αφρική είχε φτάσει στο απόγειο της. Κανένα έθνος δεν ήταν σε θέση να αντισταθεί στην ανωτερότητα των ευρωπαϊκών όπλων και εμπορίου. Αρκούσαν λίγες δεκαετίες για να μείνουν μόνο υπολείμματα αυτής της κυριαρχίας.

Χωρίς να υπάρχει κάτι σταθερό, όπως ο Κανόνας του Δολαρίου ανοίγει την πόρτα του φρενοκομείου. Θα επιφέρει αδιανόητες επιπτώσεις στην παγκόσμια οικονομία, απειλώντας να αλλάξει το σύστημα με τρόπο που μέχρι χθες φάνταζε αδιανόητο. Με πρώτη από όλες την έμπρακτη αμφισβήτηση της Pax Americana.

Για την ώρα πάντως η ισχύς του δολαρίου δεν αμφισβητείται. Σε μια περίοδο που το ρευστό είναι βασιλιάς, αυτός που ξεχωρίζει από όλους τους βασιλιάδες είναι το δολάριο. Εκτός από μέσο συναλλαγών αποτελεί και μέσω αποθήκευσης αξίας στις περιόδους κρίσεων. Φαντάζει σήμερα η λιγότερη άσχημη, από όλες τις κακές επιλογές διαφύλαξης αξίας.

Όπως βλέπουμε στο διάγραμμα του Bloomberg, από τον Ιανουάριο το δολάριο παρουσιάζει αξιοσημείωτη ανοδική τάση, παρά την άνοδο του Δείκτη Τιμών Καταναλωτή σε επίπεδα που έχουν να υπάρξουν από την δεκαετία του 1970. Σε αντίθεση με τις κυριότερες κατηγορίες περιουσιακών στοιχείων, όπως οι μετοχές, τα ομόλογα και τα εμπορεύματα, τα οποία δοκιμάζονται.